Was bedeutet Trump für Anleger?

Die Entscheidung war deutlich: Donald Trump hat die US-Präsidentschaftswahl gewonnen. Nicht nur das. Die Republikaner behalten zudem die Mehrheit in Senat und Repräsentantenhaus. Außerdem steht die Partei mit überraschender Geschlossenheit hinter dem neuen Präsidenten. Kurz um: Noch selten hatte ein US-Präsident eine solche Handlungsfreiheit und Macht, seine Pläne umzusetzen. Was könnte das Ergebnis der Wahl für die Weltwirtschaft, aber auch ganz konkret für Deutschland bedeuten?

In seiner Siegesrede kündigte der künftige „POTUS“ an, Kriege zu beenden, Grenzen zu sichern, die Inflation zu besiegen, Schulden abzubauen und das Wachstum zu fördern. Er versprach ein „Goldenes Zeitalter“ für die USA. Fraglich ist jedoch, wie realistisch diese Ziele sind, besonders angesichts des Konflikts zwischen Schuldenabbau, Steuersenkungen und Inflationsbekämpfung.

Mit Blick auf die erste Wahl Trumps 2016 und diverse Wahlkampfaussagen, lassen sich zumindest einige Szenarien für die Börsen ableiten: Europa und China müssen sich auf harte Verhandlungen und einen erneuten Handelskonflikt einstellen, der die Weltwirtschaft insgesamt belasten könnte. Trump ist bekannt als Befürworter des Protektionismus. Das bedeutet, dass er die heimische Wirtschaft schützen möchte, auch auf Kosten anderer Länder. Ausländische Wettbewerber sollen auf dem inländischen Markt benachteiligt werden, damit US-Anbieter besser abschneiden. Um dies zu erreichen, kündigte Trump während seines Wahlkampfes zahlreiche wirtschaftspolitische Maßnahmen an.

Der zukünftige US-Präsident beabsichtigt zunächst, die Zölle auf Importe aus Kanada, Mexiko und China erheblich zu erhöhen. „Am 20. Januar werde ich als eine meiner ersten Amtshandlungen alle notwendigen Dokumente unterzeichnen, um Mexiko und Kanada mit einem Zoll von 25 Prozent auf ALLE Produkte zu belegen, die in die USA kommen“, schrieb er erst Ende November auf dem Kurznachrichtendienst Truth Social.

Darüber hinaus ist geplant, zusätzliche Strafzölle von zehn Prozent auf Importe aus China zu erheben. Dies wirkt im Vergleich zu den im Wahlkampf angedrohten 60 Prozent auf den ersten Blick noch zurückhaltend, könnte aber noch erhöht werden. Gegenzölle werden eine wahrscheinliche Folge sein und wurden von Mexiko auch bereits angedroht.

Die ersten wirtschaftlichen Auswirkungen des Programms des zukünftigen Präsidenten sind damit absehbar. Der Fokus auf das Wachstum der US-Wirtschaft (um jeden Preis) wird fortgesetzt. China scheint besser auf den bevorstehenden wirtschaftlichen Wettbewerb vorbereitet zu sein als Europa. Dennoch wird China seine Verbraucher unterstützen müssen, die weiterhin unter den Folgen der geplatzten Immobilienblase leiden. Weitere Konjunkturmaßnahmen, wie zuletzt im September, bleiben also wahrscheinlich. Zudem wird China verstärkt auf seine neuen Partner im globalen Süden setzen müssen, um ihnen Waren zu verkaufen, die der Norden mit hohen Zöllen belegen könnte. Während die Inflation in den USA steigen wird, könnte der globale Süden von einem Anstieg der Importe günstiger chinesischer Waren profitieren.

Deutschland wird voraussichtlich erhebliche wirtschaftliche Auswirkungen zu spüren bekommen, da die USA der wichtigste Handelspartner im Außenhandel ist. Im Jahr 2023 exportierte Deutschland Waren im Wert von fast 158 Milliarden Euro in die USA.

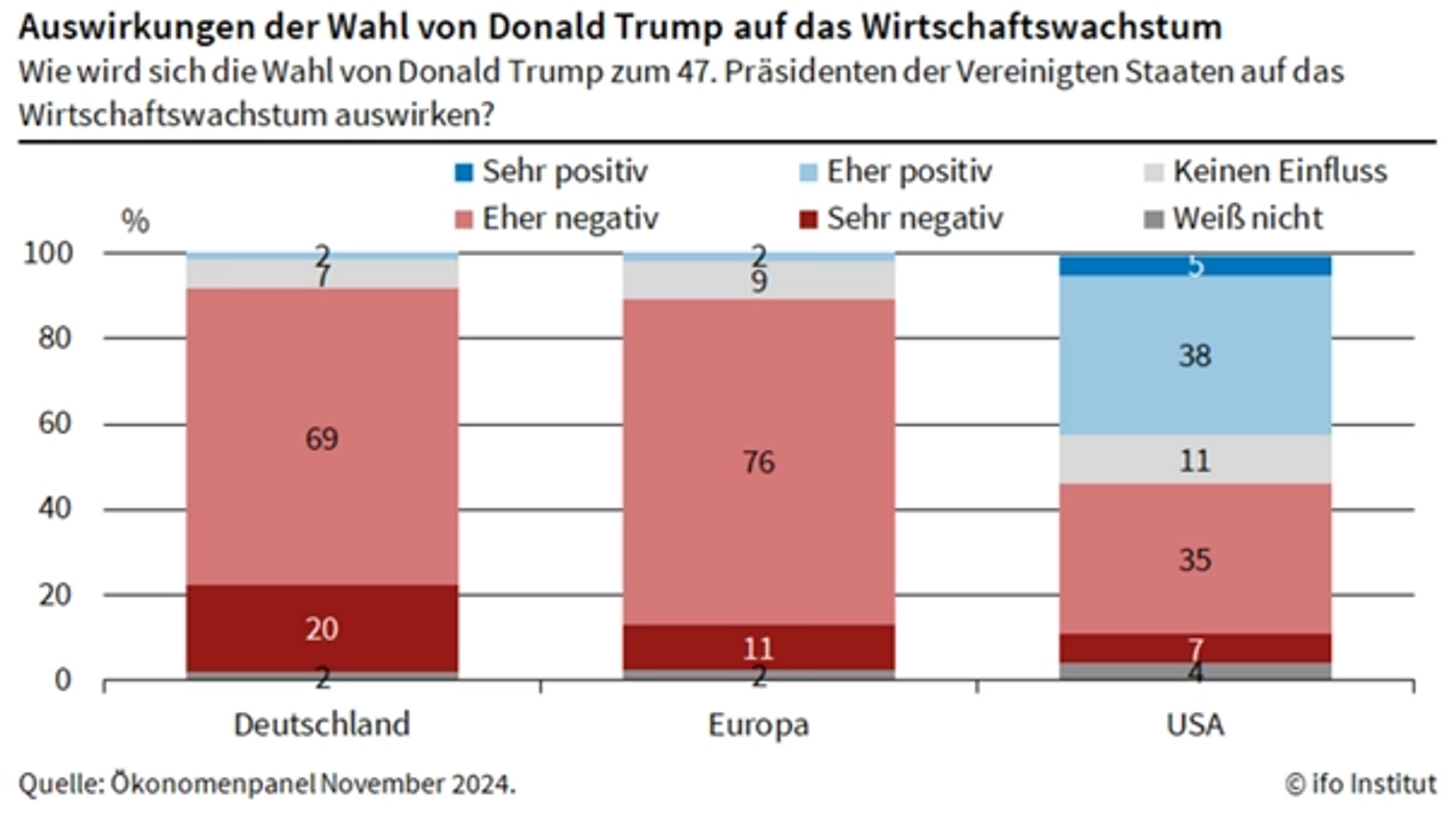

In einer aktuellen Umfrage des „ifo Instituts“ erwarten die meisten Ökonomen negative Wachstumseffekte: 20 % rechnen mit sehr negativen und 69 % mit eher negativen Effekten. Nur 7 % sehen keinen Einfluss und 2 % erwarten eher positive Effekte. Ähnlich sieht es für Europa aus: 11 % erwarten hier sehr negative und 76 % eher negative Auswirkungen. Nur 9 % sehen keinen Einfluss und 2 % eher positive Effekte.

Für die USA sind die Experten hingegen optimistischer. Die angekündigten Steuersenkungen für Unternehmen und Konjunkturmaßnahmen sollten die US-Wirtschaft weiter stützen, aber auch wieder das Schreckgespenst hoher Inflation auf den Plan rufen. Profitieren könnten kurz- bis mittelfristig US-Aktien sowie der Dollar. Insbesondere kleinere US-Unternehmen (sogenannte „Small- und Midcaps“), die weniger von Einfuhrzöllen getroffen werden und von einem erstarkten Binnenmarkt profitieren, haben als unmittelbare Reaktion auf das Wahlergebnis an den Börsen zugelegt. Auch Branchen wie die Öl- und Finanzindustrie werden aktuell noch zu den möglichen Nutznießern einer angekündigten Deregulierung der Trump-Regierung gezählt.

Bei aller Euphorie rund um die US-Börsen, steht die neue Regierung vor einer gewaltigen Aufgabe: Ein Schuldenberg von über 35 Billionen US-Dollar hat sich über die letzten Jahrzehnte aufgetürmt – eine Summe, die das jährliche Bruttoinlandsprodukt der USA weit übersteigt und fast doppelt so hoch ist wie vor zehn Jahren. Die neue Regierung muss sich diesem Schuldenproblem entschlossen stellen. Es geht nicht nur um Geld, sondern auch um das Vertrauen in die wirtschaftliche Stabilität der USA. Ohne politische Entschlossenheit könnte das Modell des Wachstums durch expansive Fiskalpolitik an seine Grenzen stoßen, trotz des Privilegs der US-Notenbank, Geld zu drucken.

Die Federal Reserve ist in dieser Situation nicht zu beneiden: Während andere Zentralbanken weltweit die Zinsen senken, könnte die USA mit einer steigenden Inflation konfrontiert werden. Dies würde die Fed dazu zwingen, die Zinsen stabil zu halten oder sogar zu erhöhen, um die Inflation zu bekämpfen. Diese gegensätzliche Entwicklung würde nicht nur das Wirtschaftswachstum, sondern auch die geldpolitischen Strategien der USA und der Eurozone weiter auseinanderdriften lassen.

Die Konsequenzen wären weitreichend: Der US-Dollar könnte weiter an Wert gewinnen, was den internationalen Handel beeinflussen würde. Zudem würde die wachsende Kluft zwischen den Wirtschaftsräumen und die unklare Richtung der US-Notenbank zu erheblicher Unsicherheit und erhöhter Volatilität an den Finanzmärkten führen. Anleger und Unternehmen müssten sich auf turbulente Zeiten einstellen, in denen schnelle und unvorhersehbare Kursbewegungen zur neuen Normalität werden könnten. In dieser angespannten Lage ist es wichtiger denn je, die Entwicklungen genau zu beobachten und flexibel auf Veränderungen zu reagieren. Die Finanzmärkte könnten in den kommenden Monaten von starken Schwankungen geprägt sein, was sowohl Risiken als auch Chancen mit sich bringt.

Die vorübergehende Unsicherheit lenkt das Interesse der Investoren aber auch auf „sichere Häfen“, wie etwa Anleihen. Immerhin verweilen die Zinsen weiterhin auf hohem Niveau, was in den USA nach der Wahl noch länger so bleiben könnte. Unabhängig von Trump bleiben Aktien aber ein wesentlicher Bestandteil für den langfristigen Erhalt des realen Vermögens. Besonders in Phasen, in denen inflationsbedingte Risiken durch hohe Verschuldung zunehmen, wird der Sachwertcharakter von Aktien noch wichtiger.

Über allen Überlegungen zu einzelnen Märkten oder Anlageklassen steht aus unserer Sicht mehr denn je eine breite Streuung von Anlagen im Fokus. Zu unvorhersehbar ist aktuell die geopolitische Gemengelage und die US-Politik der nächsten vier Jahre. Dementsprechend sollten Portfolios auf diese Situation vorbereitet und diversifiziert werden. Dies erlaubt es, flexibel auf Marktveränderungen zu reagieren und die Gewichtung verschiedener Anlagen je nach Bedarf anzupassen. So lassen sich Unsicherheiten besser überstehen und Vermögen langfristig schützen.

Bildquellen / Copyright: Adobe Stock

Copyright / Quelle / Zuerst erschienen bei: netfonds.de